Các nhà tài chính đang ngày càng lo ngại trước tình trạng nợ nần chồng chất trên thị trường tín dụng tư nhân, một vấn đề gợi nhớ lại những ngày đen tối của cuộc khủng hoảng tài chính năm 2008. Tại Hội nghị Viện Milken, diễn ra tại Los Angeles, nhiều chuyên gia đã cảnh báo về nguy cơ của việc đòn bẩy quá mức trong thị trường này, đặc biệt là khi nhiều khoản vay được sử dụng để đầu tư vào các công ty đã có đòn bẩy tài chính.

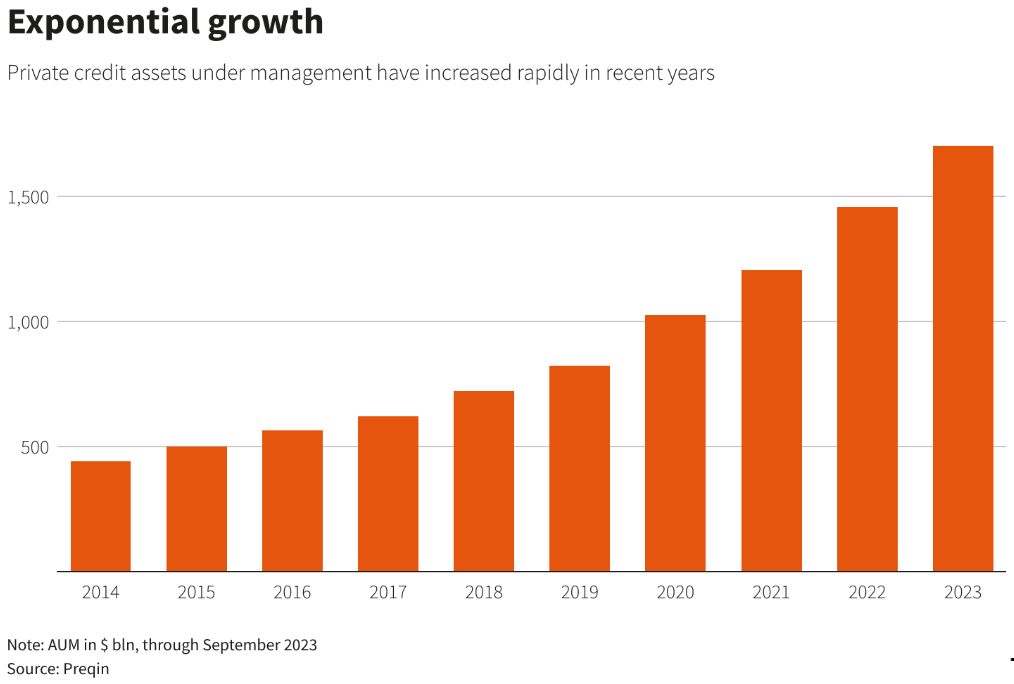

Trong hội trường của khách sạn Beverly Hilton và tại các cuộc họp quanh thị trấn vào tuần trước, phóng viên của Reuters đã nói chuyện với hơn chục nhà đầu tư, chủ ngân hàng và nhà quản lý quỹ tham gia vào thị trường tín dụng tư nhân đang bùng nổ trị giá 1,7 nghìn tỷ USD, nơi các quỹ đầu tư cho các doanh nghiệp đầu tư cổ phần tư nhân và các công ty khác vay tiền. Nhiều nhà tài chính bày tỏ nỗi lo lắng khối nợ trên các thị trường tài chính tư nhân ngày càng lớn và hầu như nằm ngoài tầm kiểm soát của các cơ quan quản lý.

Mối quan tâm đặc biệt của họ hiện nay chính là các khoản vay dành cho các quỹ cổ phần tư nhân đối với các công ty đầu tư đã sử dụng đòn bẩy tài chính, các khoản cho vay tăng trưởng nhanh chóng do môi trường lãi suất cao hơn trong thời gian dài hơn cản trở khả năng bán tài sản của các công ty đó.

Các nhà tài trợ cho biết, trong nhiều trường hợp, tiền được huy động để trả cho các nhà đầu tư trong các quỹ này, chẳng hạn như lương hưu và tài trợ, cổ tức để đáp ứng nhu cầu thanh toán. Điều đó cũng cho phép các nhà quản lý quỹ yêu cầu các nhà đầu tư cấp tiền mới, tạo ra nhiều thu nhập từ phí hơn. Trong một số trường hợp, số tiền này được sử dụng để hỗ trợ các công ty trong danh mục đầu tư đang gặp khó khăn hoặc đầu tư vào chúng để tăng trưởng và tài trợ cho các thương vụ mua lại mới.

David Hunt – Giám đốc điều hành của PGIM, công ty quản lý tài sản trị giá 1,3 nghìn tỷ USD của Prudential Financial, cho biết: “Bây giờ chúng tôi thực sự gặp khó khăn trong việc thoát khỏi nhiều công ty trong danh mục đầu tư này. Họ gặp khó khăn về dòng tiền trong các công ty cổ phần. Và để giải quyết vấn đề đó, họ hiện đã thêm đòn bẩy vào cấp độ quỹ. Vì vậy, họ đã có đòn bẩy trên đòn bẩy.”

Hunt nói: “Họ đang cố gắng tạo ra thanh khoản ở mọi nơi có thể và chúng tôi không tham gia”, đồng thời chỉ ra thị trường cho vay đối với các quỹ cổ phần tư nhân là nơi để tìm kiếm “thứ gì đó có thể xảy ra trong đêm”.

Tín dụng tư nhân đã tăng theo cấp số nhân trong vài năm qua, khi các ngân hàng ngày càng thắt chặt cho vay trong nỗ lực cân đối kế toán để đáp ứng các quy định chặt chẽ hơn. Các nhà quản lý quỹ lớn như Oaktree Capital Management, Apollo Global Management (APO.N) và Quản lý Ares (ARES) cũng như các ngân hàng Phố Wall như Goldman Sachs (GS.N) và Morgan Stanley (MS.N) đang hoạt động trên thị trường.

Tại Hoa Kỳ, quy mô tín dụng tư nhân hiện có thể so sánh với các khoản vay có đòn bẩy và thị trường trái phiếu lãi suất cao. Quy mô khổng lồ của thị trường có nghĩa là nợ quá mức và kỹ thuật tài chính là những nguyên nhân gây lo ngại, vì tổn thất xuất phát từ suy thoái kinh tế hoặc các cú sốc khác có thể đe dọa sự ổn định tài chính rộng hơn. Hơn nữa, sự mờ ám của thị trường có thể làm suy yếu niềm tin vào hệ thống và làm phức tạp thêm phản ứng pháp lý trong trường hợp có vấn đề, như đã thấy rõ với các vấn đề nợ ngân hàng ngầm ở những nơi khác, như Trung Quốc.

Một trong những nhà tài chính cho biết họ đã tham dự một diễn đàn gần đây, nơi các cơ quan quản lý từ một số cơ quan lớn hỏi về mối liên hệ giữa ngân hàng và thị trường tín dụng tư nhân nhằm tìm hiểu điều gì đang diễn ra, cả về sức khỏe của hệ thống ngân hàng và lợi ích của họ. khả năng can thiệp nếu họ cần.

BẢO VỆ NHƯỢC ĐIỂM

Để chắc chắn, một số nhà tài chính cho biết mặc dù suy thoái có thể dẫn đến thua lỗ và giảm lợi nhuận cho các nhà đầu tư, nhưng khả năng các vấn đề trên thị trường tín dụng tư nhân sẽ dẫn đến một cuộc khủng hoảng tài chính rộng hơn là rất thấp.

Một người cho biết trong khi công ty của họ viết những tấm séc lớn trị giá hàng trăm triệu đô la, họ đã dành thời gian bảo lãnh hợp lý khoản vay và viết các biện pháp bảo vệ. Ví dụ, trong các giao dịch với các công ty cổ phần tư nhân phức tạp nhất, họ sẽ xây dựng các biện pháp bảo vệ nhằm ngăn chặn người đi vay loại bỏ tài sản khỏi nhóm tài sản thế chấp cho khoản vay hoặc ngăn họ phát sinh thêm nợ.

Nhưng người đó và các nhà tài chính khác cho rằng điều đó có thể không đúng trên thị trường. Tony Yoseloff, đối tác quản lý tại Davidson Kempner Capital Management, trong một cuộc thảo luận đã trích dẫn dữ liệu của Bank of America để nói rằng 22% người vay cho vay trực tiếp tạo ra dòng tiền hoạt động âm và trong số đó 8% chỉ có đủ tiền mặt để tồn tại trong hai năm hoặc ít hơn. .

LỢI NHUẬN THẤP HƠN

Tăng trưởng nhanh chóng đồng nghĩa với việc cạnh tranh gia tăng, với nhiều tiền hơn và người chơi tràn vào thị trường tín dụng tư nhân. Ngoài ra còn có sự cạnh tranh mới từ các thị trường công cộng. Kết quả là lãi suất mà người cho vay có thể tính đối với các khoản vay này đã giảm trong những tháng gần đây và một số người cho rằng có thể xảy ra một cuộc đua xuống đáy.

Nhiều người kỳ vọng tỷ lệ vỡ nợ sẽ tăng lên khi nền kinh tế suy thoái và dẫn đến khả năng phục hồi của người cho vay thấp hơn.

Trong khi một số nhà tài chính cho biết các nhà đầu tư của họ đang thúc ép các công ty cổ phần tư nhân vay vốn để trả cổ tức cho họ, khiến họ không còn lựa chọn nào khác.

Christopher Ailman – giám đốc đầu tư sắp mãn nhiệm của Hệ thống Hưu trí Giáo viên Bang California trị giá 336 tỷ USD, cho biết ông “thà thấy họ không thêm đòn bẩy.”

Ailman nói: “Các bác sĩ đa khoa đang làm điều này với chính họ,” đề cập đến các đối tác chung hoặc các nhà quản lý quỹ. “Họ đã quen với mức phí quản lý 2% đó và thị trường đó đang đóng băng.”

Ông nói thêm, khi họ đã trả cổ tức cho các nhà đầu tư bằng khoản vay, “họ sẽ đến ngay và yêu cầu bạn quay lại cam kết cho quỹ tiếp theo đó”.

No comments.

You can be the first one to leave a comment.